Wiedza

13 lipca 2016

Jak oszacować potencjał dochodowy firmy

Każdy przedsiębiorca powinien znać wartość prowadzonego biznesu, gdyż – jak słusznie zauważa Warren Buffet – jeżeli nie znasz wartości swojego biznesu, znajdziesz się w rękach kogoś, kto ją zna.

W pierwszym artykule naszego cyklu (można go znaleźć w poprzednim wydaniu Biuletynu) wskazaliśmy, że na wartość przedsiębiorstwa można, a wręcz należy, patrzeć poprzez pryzmat dochodów, jakie firma może przynieść jej właścicielom. To proste spostrzeżenie stanowi podstawę najczęściej stosowanego sposobu szacowania wartości przedsiębiorstwa, czyli metody dochodowej. Metoda ta powszechnie uznawana jest za najlepiej odzwierciedlającą realną wartość firmy.

Wycena metodą dochodową przeprowadzana jest z reguły w każdej sytuacji, w której konieczne jest poznanie wartości spółki, m.in. na potrzeby fuzji i przejęć, sprzedaży, debiutu na giełdzie, restrukturyzacji oraz decyzji inwestycyjnych. Dzieje się tak, gdyż metody dochodowe określają tzw. wewnętrzną wartość spółki, czyli stanowią odpowiedź na pytanie, ile warte jest przedsiębiorstwo z punktu widzenia generowanych przez nie dochodów.

Czym jest właściwie dochód w wycenie?

Najczęściej pojęciem „dochód” określa się wolne przepływy pieniężne, dywidendę lub zyski ekonomiczne.

Wolne przepływy pieniężne stanowią środki, które pozostają do dyspozycji przedsiębiorcy po uwzględnieniu w przychodach wszelkich kosztów, nakładów inwestycyjnych oraz obciążeń podatkowych. Z kolei zysk ekonomiczny określany jest inaczej zyskiem nadzwyczajnym, gdyż stanowi nadwyżkę zysku przedsiębiorstwa ponad zysk normalny, czyli poziom, przy którym realizowane przychody pokrywają wszystkie poniesione koszty.

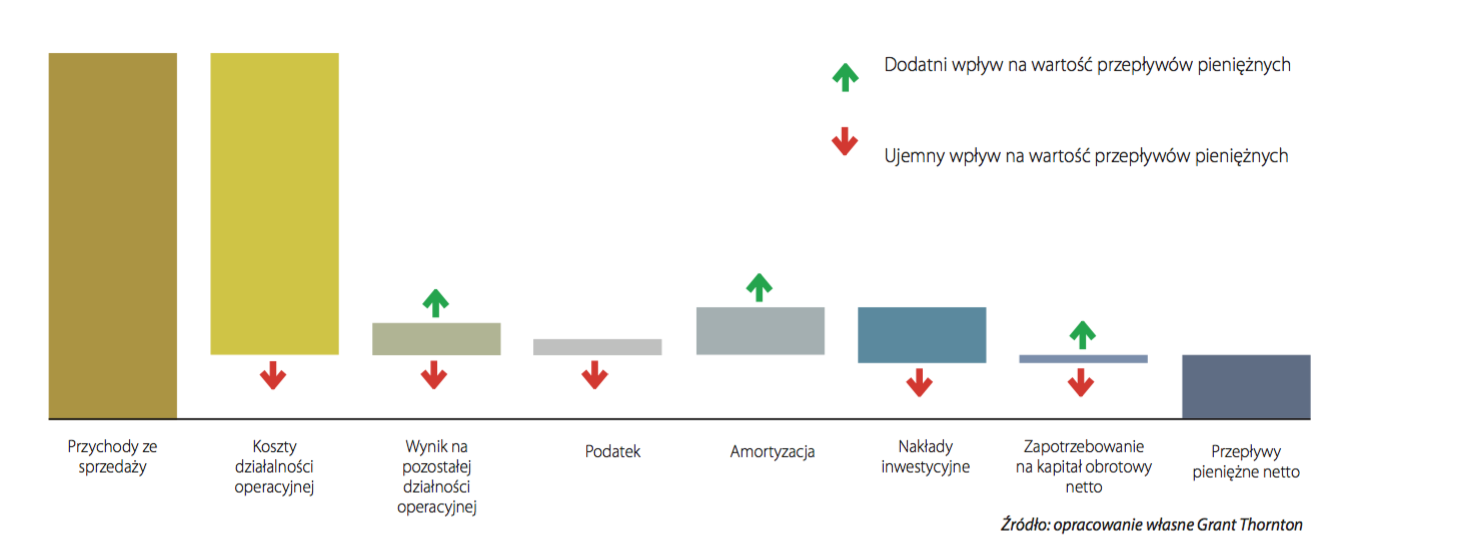

Punktem wyjścia dla określenia wolnych przepływów pieniężnych jest pomniejszenie przychodów generowanych przez wyceniane przedsiębiorstwo o ponoszone przez nie koszty, które niosą za sobą przepływ środków pieniężnych. Standardowym przykładem kosztu niebędącego wydatkiem dla przedsiębiorstwa jest amortyzacja. Dlatego w trakcie określania wolnych przepływów pieniężnych należy tradycyjne koszty działalności operacyjnej oczyścić z uwzględnionych w nich koszów amortyzacji. Wśród innych przychodów/kosztów, które nie niosą za sobą przepływu środków pieniężnych, wskazać można rozliczenie otrzymanej dotacji lub uwzględnianie w rachunku zysków i strat kosztów ponoszonych raz w roku, a rozliczanych w trakcie okresu obrachunkowego, np. prenumeraty lub podatek od nieruchomości. Stanowią one jednorazowy przepływ środków pieniężnych w momencie ich otrzymania (dotacja) lub poniesienia (prenumeraty, podatek), a w pozostałej działalności operacyjnej uwzględniane są jedynie w celu zapewnienia poprawności zapisów księgowych, a nie ze względu na niesiony wpływ lub wypływ pieniądza z przedsiębiorstwa. Oznacza to, że nie należy wprost utożsamiać zysku z dostępną w przedsiębiorstwie gotówką.

Schemat określenia wolnych przepływów pieniężnych oraz wpływu poszczególnych czynników na wartość wolnych przepływów pieniężnych przedstawia poniższy wykres.

Oczywiście, potencjalny inwestor najbardziej zainteresowany będzie powtarzalnymi przychodami i kosztami, wynikającymi bezpośrednio z zakresu świadczonych przez przedsiębiorstwo usług lub sprzedawanych przez nie produktów. W związku z tym, zarówno przychody, jak i koszty powinny zostać oczyszczone ze zdarzeń niestandardowych, takich jak: realizacja jednorazowego kontraktu dla klienta czy odpisy aktualizujące wartość posiadanych aktywów. Podobnie, do wyceny powinniśmy ujmować jedynie te koszty, których charakter jest powtarzalny i które mogą mieć miejsce w przyszłości, np. koszty prenumeraty czasopism czy opłaty z tytułu prowadzenia działalności w specjalnych strefach ekonomicznych.

Dalej, na wartość przedsiębiorstwa wpływają nie tylko przepływy pieniężne generowane w najbliższej przyszłości, ale również te generowane w „nieskończoność”. Przedsiębiorcy w naturalny sposób oczekują, że przychody w kolejnym okresie będą wyższe niż w te w okresie poprzednim, ale czy wzrost ten może być nieograniczony? Nie należy również zapominać, iż – w związku z oczekiwaną przez inwestora zapłatą za użyczenie kapitału – rozpoznawana na chwilę obecną wartość dochodów z każdym kolejnym okresem prognozy będzie coraz mniejsza.

Porządkując, można przyjąć, iż wartość przedsiębiorstwa zależy przede wszystkim od 4 czynników:

- wartości przepływów pieniężnych, których konstrukcja omówiona została powyżej,

- oczekiwanego tempa wzrostu przepływów pieniężnych,

- okresu życia przedsiębiorstwa,

- poziomu ryzyka związanego z działalnością przedsiębiorstwa.

Przede wszystkim rozwój

Naturalnym oczekiwaniem ze strony właścicieli jest to, że prowadzony przez nich biznes będzie rozwijał się w kolejnych latach działalności. Czasami jednak możliwości wzrostu są ograniczone, przedsiębiorcy odczuwają problemy z utrzymaniem dotychczasowego poziomu przychodów, a przyszłość wydaje się być niewiadomą.

Aby zweryfikować oczekiwania dotyczące przyszłości, należy przeanalizować dotychczasową historię przedsiębiorstwa oraz ocenić perspektywy rynku, na którym prowadzona jest działalność. Jeśli przedsiębiorstwo odnotowuje coroczne wzrosty przychodów, a prognozy rynku są optymistyczne, zarówno przedsiębiorcy, jak i inwestorzy będą skłonni uwierzyć w świetlaną przyszłość spółki.

Co jednak w przypadku, gdy historyczne wyniki są niestabilne lub analizy ekspertów branżowych nie napawają optymizmem? W pierwszej sytuacji należy zastanowić się, co spowodowało zachwianie wyników spółki. Szczegółowa analiza historii umożliwi zidentyfikowanie ryzyk i nieprawidłowości oraz wyeliminowanie ich w przyszłości. Jasno określone założenia na przyszłość oraz wiedza na temat przyczyn niepowodzeń sprawi, że prognozy przyszłych przychodów będą mogły zostać zrealizowane. W drugim przypadku, zidentyfikowanie przewag konkurencyjnych pozwoli na określenie jasnych przesłanek możliwego wzrostu pomimo trudnej sytuacji na rynku. Oczywiście, należy jednoznacznie wskazać, że istnieją również branże, a w konsekwencji przedsiębiorstwa, dla których prognozy wzrostu nie są możliwe w ogóle lub są czasowo ograniczone.

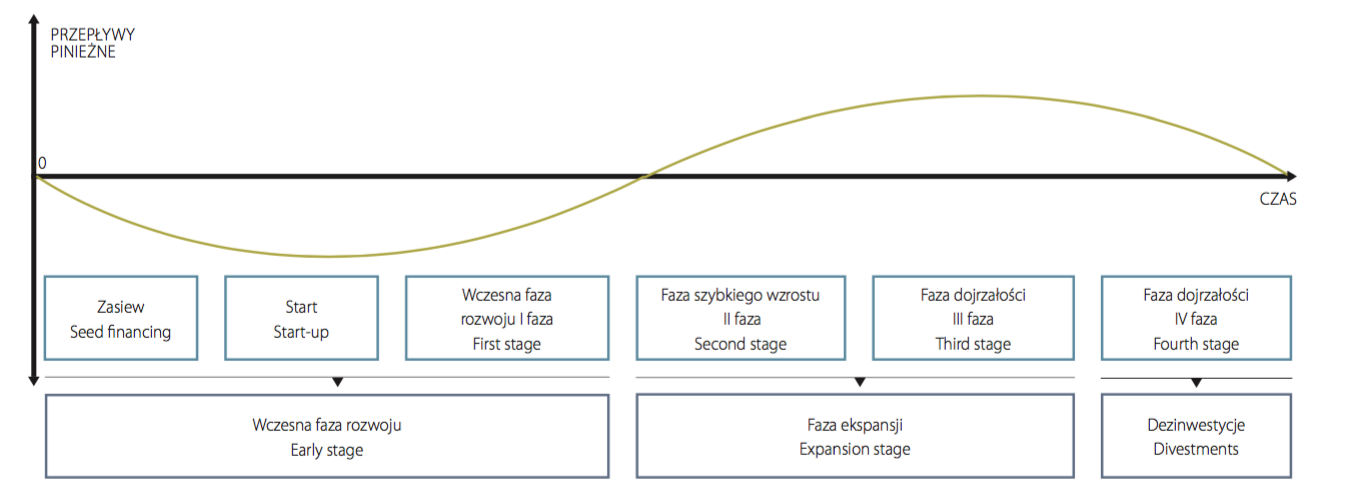

Kolejne ważne pytanie – do kiedy należy przewidywać wzrost przedsiębiorstwa? Z pewnością, długość okresu prognozy wzrostu zależeć będzie od etapu życia przedsiębiorstwa. Zwyczajowo, prognozy powinno dokonywać się do momentu osiągnięcia przez przedsiębiorstwo stabilnego/docelowego poziomu sprzedaży. Czy to oznacza, że po tym okresie wzrost jest niemożliwy? Zdecydowanie nie. Należy jednak mieć na uwadze, iż żadna branża czy przedsiębiorstwo nie mogą rozwijać się w nieskończoność szybciej niż cały rynek. Ustalając wzrost przedsiębiorstwa w późniejszym okresie, warto mieć na uwadze przewidywania rządu, dotyczące rozwoju całej gospodarki.

Oczywiście, prognozy – z założenia – dotyczą zdarzeń, które mogą, ale nie muszą wydarzyć się w przyszłości. Ze względu na naturę takiej informacji, faktycznie osiągane przez przedsiębiorstwo wyniki mogą różnić się od wyników prognozowanych. Należy jednak dołożyć wszelkiej staranności, aby przedstawiane wartości były rzetelne, zgodne z naszą najlepszą wiedzą na moment ich dokonywania, a także uwzględniały wszelkie dostępne informacje.

Przedsiębiorstwo a cykl życia

Z punku widzenia wyceny, wartość przedsiębiorstwa możemy podzielić na wartość wynikającą z okresu szczegółowej prognozy oraz wartość z okresu rezydualnego, czyli – najprościej mówiąc – wartość przedsiębiorstwa wynikającą z jego funkcjonowania w „nieskończoność”.

W celu określenia długości okresu szczegółowej prognozy przedsiębiorca powinien ustalić, w którym miejscu cyklu życia przedsiębiorstwa znajduje się aktualnie jego firma. Generalnie, im bliżej naszej firmie do okresu stabilności, tym krótszy okres szczegółowej prognozy możemy brać pod uwagę. Zatem, w przypadku przedsiębiorstw, które dopiero rozpoczynają swoją działalność lub przechodzą etap restrukturyzacji, okres prognozy należy wydłużyć do momentu osiągnięcia przez nie docelowego/ stabilnego poziomu przychodów.

Okres prognozy zależy również od rodzaju branży, w której prowadzona jest działalność oraz od charakteru prowadzonego biznesu. Jeżeli możemy wskazać na pewną cykliczność prowadzonej działalności, okres prognozy powinien zawierać co najmniej jeden pełny cykl. W pozostałych przypadkach, okres prognozy ustalany jest zazwyczaj na 3-5 lat, ze wskazaniem na okres pięcioletni. Taki okres, z jednej strony, pozwala na uchwycenie specyfiki spółki i branży, a – z drugiej strony – nie jest na tyle odległy, aby przedsiębiorca nie był w stanie z dużym prawdopodobieństwem przewidzieć swoich przychodów i kosztów.

Wartość z okresu rezydualnego to wartość przedsiębiorstwa wynikająca z kontynuowania przez nie działalności w następnych latach, po ostatnim roku szczegółowej prognozy. Szacując wartość przedsiębiorstwa w okresie rezydualnym, należy zastanowić się przede wszystkim nad wartością przepływów pieniężnych oraz omówioną wcześniej stopą wzrostu. Najczęściej, podstawę dalszego wzrostu stanowi wartość przepływu pieniężnego w ostatnim roku szczegółowej prognozy, a w przypadku przedsiębiorstw charakteryzujących się działalnością cykliczną – średni przepływ z pełnego cyklu.

Wartość przepływu w czasie

Każdy z nas ma świadomość zmiennej wartości pieniądza w czasie. 100 zł, które otrzymamy dzisiaj, ma dla nas większą wartość niż 100 zł, które otrzymamy za rok. Różnica ta wynika choćby z możliwości odłożenia wspomnianych 100 zł na lokatę, dzięki czemu po roku otrzymamy 100 zł powiększone o wartość odsetek. Podobnie, przyszłe przepływy pieniężne przedsiębiorstwa będą miały różną wartość w zależności od momentu, w którym zostaną wygenerowane w przyszłości. Zatem, na potrzeby wyceny przepływy pieniężne należy przedstawić w wartości na dzień dzisiejszy, czyli zdyskontować. Pojawia się pytanie, jak ustalić odpowiednią wartość stopy, po jakiej powinniśmy zdyskontować oczekiwane przepływy pieniężne, czyli tzw. stopy dyskonta.

Zgodnie z metodologią wycen, do zdyskontowania wolnych przepływów do wartości bieżącej należy wykorzystać stopę zwrotu oczekiwaną zarówno przez wierzycieli, jak i przez właścicieli przedsiębiorstwa, czyli tzw. średnioważony koszt kapitału.

Określenie stopy zwrotu oczekiwanej przez wierzycieli z reguły nie stanowi większego problemu, gdyż wyrażona ona jest w stopie oprocentowania kredytu, pożyczki, leasingu czy dłużnych papierów wartościowych przedsiębiorstwa. Trudność może pojawić się w przypadku, gdy spółka nie posiada aktualnie zadłużenia, ale planuje je pozyskać w przyszłości. Należy wtedy oszacować koszt kapitału obcego, czyli zastanowić się, jakie może być oczekiwane przez wierzycieli wynagrodzenie za pożyczenie kapitału. W takiej sytuacji z pomocą mogą przyjść np. analizy rynkowe Narodowego Banku Polskiego, które zawierają średnie oprocentowania kredytów dla przedsiębiorstw.

Zdecydowanie trudniej określić oczekiwaną stopę zwrotu właścicieli, czyli kapitału własnego przedsiębiorstwa. W uproszczeniu – oszacowanie tej stopy sprowadza się do określenia, ile więcej należy oczekiwać za użyczenie kapitału spółce niż otrzymują inwestorzy za lokatę kapitału w bezpieczne instrumenty, tj. obligacje skarbu państwa.

Dopiero uwzględnienie perspektywy oczekiwanego zwrotu właściciela oraz wierzyciela pozwala w prawidłowy sposób ustalić stopę dyskonta.

WARTOŚĆ PRZEDSIĘBIORSTWA A WARTOŚĆ KAPITAŁÓW WŁASNYCH

Snując rozważania o wycenie przedsiębiorstwa, należy pamiętać o rozróżnieniu dwóch pojęć, które niekiedy używane są zamiennie, tj. wartości przedsiębiorstwa oraz wartości kapitałów własnych. Najprościej rzecz ujmując, wartość przedsiębiorstwa to wartość przynależna zarówno właścicielom, jak również wierzycielom przedsiębiorstwa. Natomiast, wartość kapitałów własnych to wartość należna jedynie właścicielom przedsiębiorstwa. W efekcie wyceny metodą dochodową otrzymujemy wartość przedsiębiorstwa. W celu oszacowania wartości kapitałów własnych należy od wartości przedsiębiorstwa odjąć wszelkie zobowiązania finansowe spółki (kredyty, leasingi, pożyczki, obligacje) oraz dodać wartość posiadanych środków pieniężnych. W ten sposób oszacowana zostaje wartość przynależna właścicielom wycenianego przedsiębiorstwa.

Wycena przedsiębiorstwa metodą dochodową nie jest łatwa, opiera się na wielu założeniach i często wymaga doświadczenia oraz specjalistycznej wiedzy. Niemniej, pozwala na poznanie wewnętrznej wartości posiadanego przedsiębiorstwa.

W kolejnej odsłonie cyklu zaprezentowane zostanie rynkowe spojrzenie na wartość przedsiębiorstwa. Serdecznie zapraszamy do lektury.

Kategorie

10 ostatnich wpisów:

- PREMIERA RAPORTU O SENSIE i SZCZĘŚCIU W FIRMACH RODZINNYCH

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Warto mówić o dobrostanie przedsiębiorców

- Sukcesja. Największe wyzwanie dla rodzinnych firm

- Spotkanie mentoringowe dla przedsiębiorców i mentorów w firmie rodzinnej Sądecki Bartnik

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Globalny Indeks 500 Firm Rodzinnych

- Reminiscencje o Japonii

- Fundacja rodzinna bez profesjonalizacji to nadal NIEudana sukcesja

Tematyka wpisów: