Wiedza

1 czerwca 2016

Na ile posiadany majątek jest istotnym czynnikiem budującym wartość mojej spółki?

Kolejny z serii artykułów pt. „Akademia wycen”, które pozwolą przedsiębiorcom zrozumieć i oszacować wartość ich firmy.

W ramach dwóch poprzednich artykułów zostały Państwu przedstawione najpopularniejsze podejścia do wyceny wartości przedsiębiorstwa. Dochodowe – bazujące na zdolności spółki do generowania przepływów pieniężnych oraz rynkowe – oparte na porównaniach wycenianego przedsiębiorstwa do innych podmiotów z branży. W kolejnym artykule zaprezentujemy mniej powszechne, jednak w praktyce również stosowane – majątkowe spojrzenie na wartość spółki, w którym, jak sama nazwa wskazuje, głównym wyznacznikiem wartości jest posiadany przez spółkę majątek.

Czym jest majątek?

Chcąc odpowiedzieć na tytułowe pytanie, należy w pierwszej kolejności zdefiniować pojęcie „majątek”. Pierwszym skojarzeniem są zasoby dóbr materialnych, które przedsiębiorstwo zgromadziło w trakcie swojej dotychczasowej egzystencji. W rzeczywistości pojęcie to jest znacznie szersze.

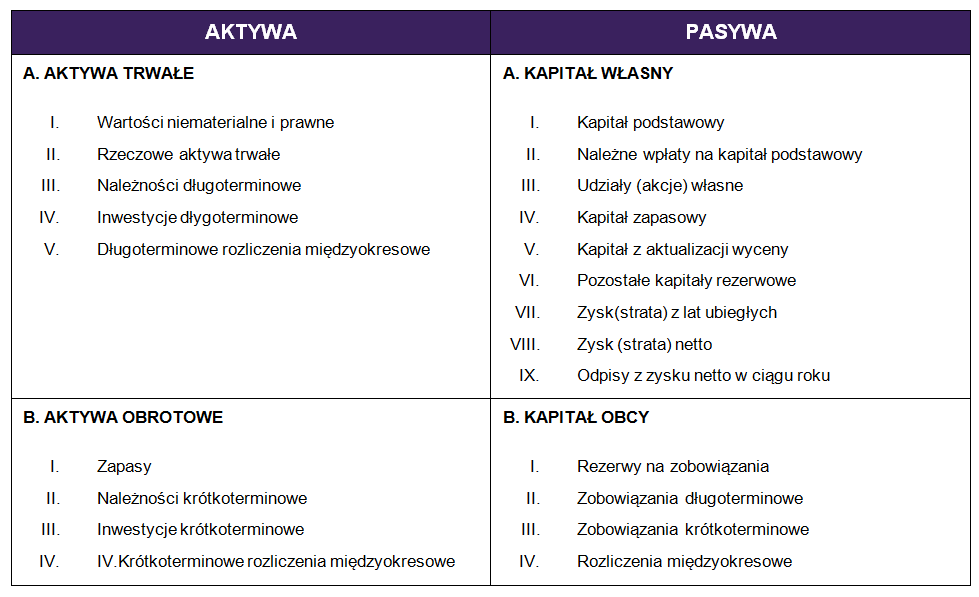

Majątek firmy, co do zasady, stanowią aktywa i pasywa danego podmiotu. Majątek trwały i majątek obrotowy ujęty w zapisie bilansu po stronie aktywów oraz źródła pochodzenia majątku i sposób jego finansowania, czyli kapitał firmy (kapitał własny i kapitał obcy) po stronie pasywów. Aktywa firmy pomniejszone o rezerwy i zobowiązania, stanowiące kapitał obcy, nazywane są majątkiem netto lub kapitałem własnym[1].

Źródło: opracowanie własne Grant Thornton

Majątek przedsiębiorstwa w ujęciu rzeczowym stanowią zarówno składniki materialne (np. budynki, maszyny, papiery wartościowe, gotówka), jak i niematerialne (np. patenty, znaki, marki, prawa, licencje), które są wykorzystywane w działalności gospodarczej. W ujęciu finansowym majątek przedstawia się według źródeł finansowania składników majątkowych. Może on bowiem być finansowany kapitałem własnym (np. wniesione wkłady wspólników) lub kapitałem obcym (np. kredyt bankowy).

Źródło: opracowanie własne Grant Thornton

Dokumentem księgowym przedstawiającym strukturę i wielkość majątku przedsiębiorstwa jest bilans, który stanowi element sprawozdania finansowego firmy i podstawowe źródło danych w majątkowych metodach wyceny przedsiębiorstw.

Kiedy majątek może stanowić istotny miernik wartości przedsiębiorstwa?

Patrzenie na biznes przez pryzmat posiadanego majątku ma swoje wady i zalety. Zasadność uznania majątku, jako najistotniejszego elementu, świadczącego o wartości przedsiębiorstwa zależy od kilku czynników:

- sytuacji finansowej przedsiębiorstwa,

- planów, co do kontynuacji prowadzonej działalności,

- charakteru i cech prowadzonej działalności oraz specyfiki branży, w jakiej przedsiębiorstwo działa.

Powszechnie uznaje się, że oceniając dany biznes należy spojrzeć na jego wartość poprzez zdolność do generowania przepływów pieniężnych, przychodów oraz zysków w przyszłości. Dzieje się tak, ponieważ przedsiębiorstwo jest zazwyczaj postrzegane jako podmiot gospodarczy ukierunkowany przede wszystkim na wzrost dochodów, a w konsekwencji wzrost wartości. W praktyce występują jednak sytuacje, w których podejście to jest niemożliwe lub niezasadne, a na wartość biznesu należy spojrzeć poprzez wielkość posiadanego przez niego majątku.

Dzieje się tak m. in. w przypadkach, kiedy podmiot osiąga ujemne wyniki finansowe, a w ciągu najbliższych lat nie widać perspektywy dla poprawy wyników. Ujemne przypływy pieniężne uniemożliwiają przeprowadzenie wyceny metodami dochodowymi oraz rynkowymi. Nie oznacza to jednak, ze spółka jest nic nie warta. W takiej sytuacji na przedsiębiorstwo należy spojrzeć przez pryzmat posiadanego majątku i jego wartości. Zasadne jest wtedy dokonanie oszacowania wartości przedsiębiorstwa metodą majątkową.

Kolejnym sztandarowym przykładem są podmioty, które znajdują się w stanie likwidacji, postępowania upadłościowego lub są tuż przed podjęciem decyzji o zakończeniu prowadzenia biznesu. Brak założenia kontynuacji działalności stanowi jedną z podstawowych przesłanek do wyceny spółki metodą majątkową. Bowiem zarówno metody dochodowe, jak i rynkowe oparte są na założeniu czerpania korzyści z funkcjonowania spółki, a zatem założenia o ciągłości jej działania.

Najczęstszą przyczyną zakończenia działalności gospodarczej jest trudna sytuacja finansowa firmy, generowanie strat, zatory płatnicze utrzymujące się przez dłuższy okres czasu, brak perspektyw na poprawę, a w konsekwencji niewypłacalność przedsiębiorstwa. Wszystkie wskazane czynniki wpływają na brak możliwości przeprowadzenia wyceny innymi metodami niż majątkowe.

Na rynku działają również przedsiębiorstwa prowadzące biznes w branżach, które poprzez swoją specyfikę narzucają konieczność posiadania np. licznych nieruchomości, bogatego parku maszynowego, drogich specjalistycznych urządzeń, licznej floty samochodowej lub innych istotnych elementów majątku trwałego. Przykładem takich branż mogą być między innymi: branża nieruchomości, energetyczna, zbrojeniowa, transportowa, motoryzacyjna, przemysłowa itp. Podchodząc do wartości przedsiębiorstw funkcjonujących w tego typu branżach, należy – oczywiście – kierować się wielkością generowanych przepływów pieniężnych, jak i perspektywami dalszej działalności, ale również wielkością posiadanego majątku. Niejednokrotnie zdarzają się bowiem sytuacje, w których wartość takich przedsiębiorstw, oszacowana metodą majątkową, jest zbliżona, a niekiedy nawet przekracza wartość uzyskaną przy użyciu metod dochodowych lub rynkowych.

Jak widać, majątkowe podejście do wartości przedsiębiorstwa znajduje swoje uzasadnienie jedynie w określonych przypadkach. Sytuacje, o których wspomniano, nie występują często, niemniej jednak się zdarzają. Należy przede wszystkim pamiętać, że – dobierając sposób wyceny – warto w pierwszej kolejności przeanalizować wyceniany biznes – jego cechy, charakter oraz otaczającą rzeczywistość rynkową. Majątek nie musi być jedynym wyznacznikiem wartości spółki, może jedynie stanowić miernik uzupełniający, potwierdzający wartości uzyskane z wykorzystaniem innych podejść lub wskazującym na minimalną wartość przedsiębiorstwa.

Metody wyceny majątkowej

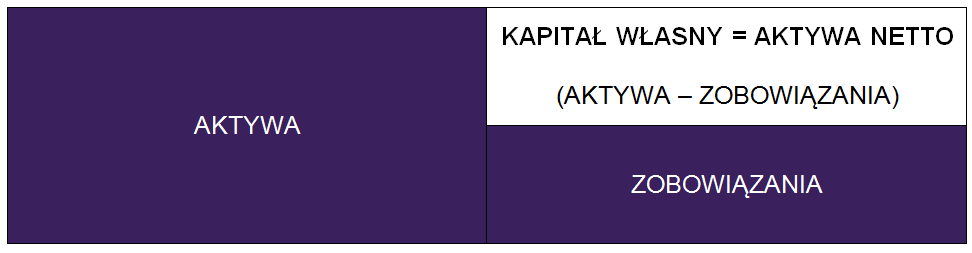

Metody majątkowe traktują przedsiębiorstwo jako obciążony zobowiązaniami zestaw składników majątkowych. Z tego powodu, głównym źródłem informacji w wycenach majątkowych jest bilans, który zawiera zestawienie wszystkich składników majątku firmy.

Generalnie można powiedzieć, że w znacznej części metod majątkowych wartość przedsiębiorstwa szacowana jest jako wartość majątku po stronie aktywów minus zobowiązania, które stanowią częściowe źródło finansowania tego majątku.

Źródło: opracowanie własne Grant Thornton

Do najpopularniejszych metod wyceny majątkowej zaliczyć należy:

- Metodę wartości księgowej – najprostsza spośród metod majątkowych. Wyceny dokonuje się przy założeniu, że wartość aktywów i pasywów w sprawozdaniu finansowym w pełni odpowiada ich wartości godziwej, w związku z czym, wartość dla właścicieli stanowi bilansowa wartość kapitałów własnych. Zaletą tej metody jest przede wszystkim szybkość, prostota i jej niski koszt wykonania. Do podstawowych wad należy jednak brak związku z dochodowością oraz ryzyko nieujęcia rzeczywistej wartości rynkowej posiadanego majątku.

- Metodę skorygowanych aktywów netto (SAN) – metoda skorygowanych aktywów netto, potocznie nazywana „SAN”, stanowi zmodyfikowaną wersję metody księgowej. Wycena przedsiębiorstwa jest dokonywana w oparciu założenie, że nie wszystkie wartości w bilansie ujęte są w wartości godziwej, czyli wartości, po której mogłyby zostać sprzedane. W celu odzwierciedlenia faktycznej wartości dokonuje się korekt wartości księgowej aktywów i pasywów w celu uzyskania wartości rynkowej aktywów netto. Korekty najczęściej dotyczą: wartości nieruchomości, wartości niematerialnych i prawnych, wartości udziałów w innych spółkach, wartości zapasów, należności czy zobowiązań. Wysokość korekt poszczególnych pozycji jest uzależniona od specyfiki posiadanego przez spółkę majątku oraz prowadzonej polityki rachunkowości (regularnie dokonywanie odpisów aktualizujących itp.). Zaletą metody SAN jest ujęcie wartości rynkowej majątku spółki poprzez dokonanie odpowiednich korekt ich wartości. Wadą, podobnie jak w przypadku metody księgowej, jest brak powiązania wartości z dochodowością przedsiębiorstwa.

- Metodę likwidacyjną – metoda likwidacyjna nazywana również metodą upłynnienia stosowana jest w sytuacjach fizycznej likwidacji przedsiębiorstwa lub w odniesieniu do zbędnych dla prawidłowego funkcjonowania spółki elementów majątku. W ujęciu technicznym wartość likwidacyjną przedsiębiorstwa stanowi wartość uzyskanąaz likwidacji/sprzedaży majątku pomniejszona o koszty likwidacji przedsiębiorstwa oraz o ciążące na spółce zobowiązania. Najważniejszymi zaletami metody likwidacyjnej jest szybkość jej przygotowania oraz powiązanie z uwarunkowaniami rynkowymi. Wadę stanowi ograniczenie zastosowania (w przypadku likwidacji lub upadłości) oraz podatność na manipulację wartością majątku.

- Metodę odtworzeniową (inaczej metoda kosztów zastąpienia) – celem metody odtworzeniowej jest uzyskanie odpowiedzi na pytanie, jakie nakłady finansowe należy ponieść, aby odtworzyć istniejący w danej firmie majątek. Na dzień wyceny dokonywane jest oszacowanie wartości nakładów (liczone w aktualnych cenach lub za pomocą wskaźników wzrostu), jakie musiałyby zostać poniesione, aby powstało identyczne przedsiębiorstwo. Niezbędna do zgromadzenia duża ilość danych, dotycząca aktualnych cen, sprawia, że metoda odtworzeniowa powinna być stosowana głównie w firmach posiadających nowy majątek trwały i działających w branżach o stosunkowo niskim tempie rozwoju technologicznego. Umożliwia to uzyskanie informacji o cenach maszyn i urządzeń, które są nadal produkowane, a ich stan technologiczny i ceny nie uległy znaczącym zmianom. Podstawową zaletą metody odtworzeniowej jest rzetelna prezentacja realnej wartości aktywów i pasywów, a także ich składników niematerialnych w porównaniu do metody księgowej. Co więcej, uwzględnia ona czynnik inflacji oraz fizyczne zużycie środków trwałych. Jednak podstawową jej wadą, podobne jak w przypadku pozostałych metod majątkowych, jest jej całkowite oderwanie od dochodowości firmy. Trudności techniczne związane z analizami sprawiają, że charakteryzuje się ona również dużą praco- i czasochłonnością.

Dobór odpowiedniej metody wyceny majątkowej uwarunkowany jest okolicznościami, które stanowią główny motyw wyceny przedsiębiorstwa:

- Jeżeli firma znajduje się w likwidacji, ogłosiła upadłość lub istnieją liczne przesłanki, że w niedługim czasie to nastąpi, należy rozważyć wycenę metodą likwidacyjną, której celem jest uzyskanie wartości likwidacyjnej firmy, czyli takiej, jaką można uzyskać sprzedając poszczególne składniki majątku, ściągając należności, przy uwzględnieniu kosztów upłynnienia majątku oraz regulacji wszelkich zobowiązań wobec wierzycieli.

- Kiedy przedsiębiorstwo, z uwagi na specyfikę branży i profil działalności, posiada znaczący majątek, najczęściej stosowaną metodą majątkową jest metoda skorygowanych aktywów netto. Uzyskana wartość firmy przedstawia wartość posiadanych aktywów, skorygowaną do wartości rynkowej i pomniejszoną o skorygowaną wielkość zobowiązań i rezerw. Proces ten pozwala ocenić, ile w obecnych warunkach warte jest przedsiębiorstwo posiadające określony majątek. Metoda ta jest często stosowana jako uzupełnienie wyceny metodami dochodowymi i rynkowymi.

- Zdarzają się sytuacje, kiedy pojawia się zainteresowanie wejściem w określoną branżę i chęć rozpoczęcia działalności w innym niż dotychczas obszarze lub poszerzenie horyzontów obecnie prowadzonego biznesu. Nasuwa się wówczas pytanie, czy warto budować taki biznes od podstaw, czy lepiej zainwestować w istniejący już podmiot. Odpowiedź może dać wycena metodą odtworzeniową, która uświadomi, jakie nakłady inwestycyjne należy ponieść, aby odtworzyć dany biznes. Należy jednak pamiętać, że uzyskana wartość będzie dotyczyć wyłącznie majątku, nie uwzględniając innych elementów, takich jak: rozpoznawalna marka, portfel stałych klientów, kapitał ludzki itp.

Jak widać, dobór odpowiedniej metody majątkowej w głównej mierze zależy od sytuacji wycenianego podmiotu oraz celu, jaki przyświeca poznaniu jego wartości.

Kiedy poza wyceną wartości przedsiębiorstwa szacuje się wartość poszczególnych składników majątku?

Biorąc pod uwagę fakt, że majątkowe wyceny wartości przedsiębiorstwa nie są stosowane w praktyce zbyt często, a jedynie w określonych okolicznościach, warto pamiętać również o innych sytuacjach poza wyceną spółki, w których majątek firmy odgrywa istotną rolę.

Należą do nich wszelkie okoliczności, podczas których głównym elementem wyceny są poszczególne składniki majątku. Wśród najpopularniejszych wymienić warto wyceny majątku na potrzeby:

- transakcyjne (sprzedaż pewnych składników majątku, zakup innego podmiotu i konieczność alokacji ceny nabycia jego składników majątku itp.),

- podatkowe i ubezpieczeniowe,

- ustalenie wartości darowizny, aportu, zastawu itp.,

- wynikające z przyjętej przez podmiot polityki rachunkowości (utrata wartości aktywów – MRS 36, wycena niektórych składników majątku w wartościach godziwych).

Wyceną rzeczowych aktywów trwałych zajmują się licencjonowani rzeczoznawcy majątkowi, którzy na podstawie przeprowadzonej wizji lokalnej oraz udostępnionej dokumentacji ustalają wartość nieruchomości, maszyn, urządzeń, środków transportu, wyposażenia, narzędzi itp. Wycenie podlegają również wartości niematerialne i prawne (o czym szerzej w kolejnym artykule serii), należności, zobowiązania itp. Wycen tego rodzaju dokonują najczęściej niezależni specjaliści z branży finansowej, posiadający bogate doświadczenie i umiejętności pozwalające na dobór odpowiednich metod wyceny.

Podsumowanie

Odpowiadając na tytułowe pytanie – posiadany przez spółkę majątek jest istotnym czynnikiem budującym jej wartość, ale wyłącznie w ściśle określonych okolicznościach.

Przedsiębiorstwo powinno być postrzegane szerzej. Nie tylko jako arytmetyczna suma składników majątkowych, pomniejszona o wielkość zadłużenia, ale przede wszystkim jako organizacja, w której działa niezliczona ilość mechanizmów, dzięki którym możliwe jest jej funkcjonowanie i generowanie korzyści.

Majątkowe ujęcie wartości przedsiębiorstwa skupia się na nakładach związanych z odtworzeniem majątku, a nie na możliwych do uzyskania dzięki niemu korzyści, a przedsiębiorstwo to przede wszystkim podmiot gospodarczy ukierunkowany na wzrost dochodów i wartości. Należy zatem analizować jego wartość poprzez zdolność do generowania dochodów.

Istnieją jednak wyjątkowe sytuacje, w których analizowanie przepływów pieniężnych ma drugorzędne znaczenie lub nie jest możliwe. W takich przypadkach zgromadzony przez spółkę majątek staje się istotnym czynnikiem świadczącym o wartości spółki i stanowi jej kluczowy miernik.

[1] Leksykon polityki gospodarczej, pod red. Urszuli Kaliny-Prasznic, Oficyna Ekonomiczna, Kraków 2005; Majątek i kapitał przedsiębiorstwa, Marek Masztalerz, Uniwersytet Ekonomiczny w Poznaniu, Poznań 2010.

Kategorie

10 ostatnich wpisów:

- PREMIERA RAPORTU O SENSIE i SZCZĘŚCIU W FIRMACH RODZINNYCH

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Warto mówić o dobrostanie przedsiębiorców

- Sukcesja. Największe wyzwanie dla rodzinnych firm

- Spotkanie mentoringowe dla przedsiębiorców i mentorów w firmie rodzinnej Sądecki Bartnik

- Raport “O sensie i szczęściu w firmach rodzinnych”

- Globalny Indeks 500 Firm Rodzinnych

- Reminiscencje o Japonii

- Fundacja rodzinna bez profesjonalizacji to nadal NIEudana sukcesja

Tematyka wpisów: